(출처: 픽사베이)

매월 20만원씩 자동이체로 연금저축보험을 납입한지 6년째되는 2020. 3. 25. 총 납입금액 14,600,000원.

최근 유튜브에서 박곰희tv, 레인메이커 강의를 보다가 연금저축보험으로 납입한 금액을 도중에 해지하게 되면 그간 연말정산 때마다 받았던 세액공제 금액(연 최대 400만원 납입, 소득구간에 따라 16.5% 세액공제)을 그대로 토해내야 하고, 심지어 사업비 명목으로 초기에 많이 떼어가는 보험사 경비까지 고려할 때 납입금액 대비 해지환급액이 아주베리머치 작다는 이야기를 듣게 되었다.

그리고 정말 오랜만에 찾아본 나의 수익률. 연 이율 3% 정도를 고려했을 때, 은행에 넣었어도 이자만 100만원은 넘었을 것 같은 그 납입금액에 대한 수익률은 마이너스.

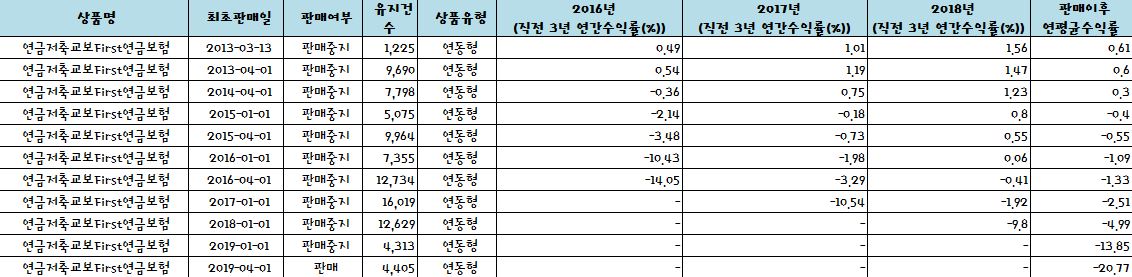

(출처: 교보생명 홈페이지)

그래서 궁금해졌다. 아니 왜, 대체 나는 연금저축보험을 들었지? 분명 무슨 장점이 있었던 것 같은데.

그 때부터 나의 연금저축보험 vs. 연금저축펀드 알아보기는 시작되었고,

| 구분 | 연금저축보험 | 연금저축펀드 |

| 판매사/상품 | 보험사(생명, 손해보험)/보험 | 증권사(펀드판매사)/펀드 |

| 납입일시 | 정기납(2개월 이상 밀리면 해지됨) | 자유납(정기 계좌이체도 가능) |

| 연금지급형태 | 종신형, 확정형(only 손해보험) | 확정형 |

| 예금자보호 | 보호 O | 보호 X |

| 리스크 | 저 (원금보장) | 저, 중, 고 (펀드에 따라 다름) |

| 이율지급형태 | 최저보증이율 있음 | 최저보증 없음 |

정리하면 위 표와 같았다.

보험에서 펀드로 이전할 때 염려할 점이 2가지 있었는데,

1. 예금자보호부분 : 은행이 3천만원까지는 예금자보호 해 주는 것 처럼, 파산이 되도 보험은 일정 금액만큼은 예금자보호가 이뤄지는데 증권사는 그런 곳이 없다.

2. 리스크 : 코로나 19사태가 벌어지기 전까지만 해도 전세계 주식시장은 우상향의 그래프를 보여줬다. 원금보장이 안된다는 리스크가 있지만, 오히려 이를 이용하여 하이리스크 하이리턴을 얻을 수 있다고 본다.

하지만 위 점에 대한 내 생각은,

증권사는 언제든 추가납입, 환매가 되니 1) 주식이나 채권장이 안좋을 때 저가로 추매를 하고 2) 고가에 판다음 현금으로 가지고 있다가 3) 상황을 봐서 증권사 실적이 나빠지거나 파산 위험이 있으면 연금이전제도를 재 이용해서 보험사로 갈아타는 리스크 헷지를 하는게 좋은 방법이 아닐까? 였다.

그래서 여러 강의들을 섭렵하고 나름 수익률도 비교해 본 결과,

그리고 코로나 19사태로 주식값이 폭락 중일 때

저가매수하는 아주 좋은 시기라 생각되어

난 아무런 미련 없이 펀드로 갈아타기로 결정했던 것이다.

(▶ 연금저축보험에서 연금저축펀드로 이전 후속 이야기는 다음 포스팅으로!)

2020/04/02 - [노후준비_3대 연금, ISA etc.] - 교보fisrt연금보험에서 메리츠연금저축펀드로 연금이전제도 A to Z -2

2020/04/03 - [노후준비_3대 연금, ISA etc.] - 메리츠 연금저축펀드(샐러리맨, 글로벌헬스케어, 글로벌리츠) 수익률 공개 -3

'3대연금_국민,퇴직,연금저축펀드' 카테고리의 다른 글

| 퇴직연금 DB DC IRP 손쉬운 비교, 운용방법별 위험수익 (0) | 2020.04.06 |

|---|---|

| 기준금리 동결된 저금리 & 주식하락 시장에서 '연금이전제도'를 꼭 활용해야 하는 이유 (0) | 2020.04.03 |

| 메리츠 연금저축펀드(샐러리맨, 글로벌헬스케어, 글로벌리츠, 스몰캡 펀드) 수익률 공개 (지속 업데이트) (1) | 2020.04.03 |

| 세액공제 혜택 그대로 가져가는, 연금이전제도 A to Z -2 (0) | 2020.04.02 |

| 저축보험에 가입하고 후회하게 된 SSul (feat. 3대연금) (0) | 2020.03.31 |